12月16日晚间,康辰药业发布公告,一是将对收购泰凌国际股权形成的商誉作计提减值准备;二是“年产500kg抗肿瘤原料药生产基地建设项目”(下称“原料药项目”)预计可使用状态时间延长至2026年12月。

12月17日开盘,康辰药业股价跌超2%。截至收盘,康辰药业报25.9元/股,跌3.61%,当前市值为41.44亿元。

实际上,康辰药业收购泰凌国际股权已有四年。2020年4月,康辰药业通过现金支付9亿元收购泰凌国际100%股权,从而获得“密盖息”业务。收购泰凌国际之后,康辰药业每年都会对形成的商誉进行了减值测试。截至目前,公司未计提商誉减值,商誉账面价值为人民币9764.28万元。

“密盖息”即鲑降钙素注射液,最早是诺华的原研药,1994年在中国上市,主要用于治疗原发性骨质疏松及急性骨丢失。2021年、2022年、2023年,密盖息给康辰药业带来了2.3亿元、2.95亿元、2.97亿元的收入。

但自2024年3月浙江省执行密盖息产品集采价格以来,受集采联动降价和挂网价格联动影响,国内部分省份密盖息产品终端销售价格有所下调,降幅约9%至13%左右。由于医院终端需求短时间内难以充分释放,无法抵消产品降价的影响,康辰药业预计2024年度密盖息业务收入规模下降约13%至17%左右。

本次计提商誉减值准备金额为9764.28万元,将影响2024年度公司合并报表归属于上市公司股东的净利润减少7196.27万元,相应减少2024年度归属于上市公司股东的所有者权益7196.27万元。

最早康辰药业收购密盖息业务是为了摆脱对单一产品“苏灵”的依赖。 “苏灵”为康辰药业的原创新药,2009年正式上市销售,打破了20年多组分止血药垄断中国市场的格局,2012-2016年“苏灵”连续五年在细分市场排名第一,市场占有率约为40%。

虽然大单品可以为公司带来丰厚的营收,但是过于依赖一款大单品则会加大公司业绩风险。2018年,康辰药业上市时在招股书中写到:“公司主营业务收入均来自于苏灵的销售。”并且,依靠苏灵,康辰药业主营业务的毛利率长期保持在90%左右。

上市两年后,即2020年,康辰药业业绩变脸。当时康辰药业解释称,业绩下滑是因为受疫情影响,“苏灵”作为外科手术止血药物,因手术病人减少,销售量受到一定影响。再加上,苏灵执行新的医保谈判价格,销售单价下降。

2019年,苏灵的营收为10.53亿元,到2020年则锐减至7.92亿元,同比减少24.76%。并且,此后两年,苏灵的营收还在持续下降,2021年至2022年,苏灵的营收分别为5.64亿元、5.39亿元。

2019年至2022年,康辰药业的业绩也随着苏灵盈利能力的变化而变化,营收分别为10.66亿元、8.09亿元、8.1亿元、8.67亿元;净利润分别为2.66亿元、1.83亿元、1.48亿元、1.01亿元。

苏灵营收下降的第一年,康辰药业就谋划收购外部资产增强公司盈利能力,密盖息便是在这样的情况下入场。收购密盖息时,交易对方承诺密盖息2021-2023年的净利润分别不低于0.8亿元、1亿元和1.2亿元。从结果来看,密盖息业绩超额完成,但仍难以弥补苏灵营收下滑带来的影响。

2023年,康辰药业业绩略有好转,营收为9.2亿元,同比增长6.15%;净利润为1.5亿元,同比增长48.24%。

康辰药业业绩好转和苏灵营收恢复增长有关。当年,苏灵的营收为6.13亿元,同比增长13.89%。这是因为苏灵在2023年通过医保续约,继续被纳入《国家基本医疗保险、工伤保险和生育保险药品目录》,并且取消了原医保支付范围中“限出血性疾病治疗的二线用药,预防使用不予支付”的限制。

尽管康辰药业引入了其他产品,但是公司业绩仍然和苏灵盈利水平息息相关。值得注意的是,苏灵的核心专利将在2029年到期,如果康辰药业在此之前无法找到下一个大单品,可能面临业绩断崖式下滑。

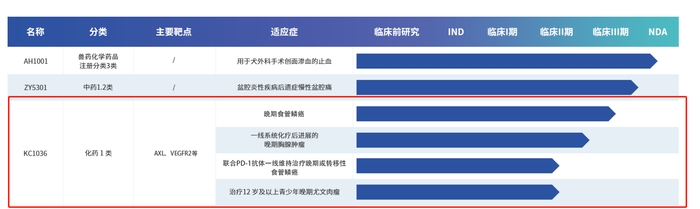

从在研管线来看,康辰药业目前有7款产品,涵盖一系列抗肿瘤药及兽药、中药等。目前进度较快的为AH1001(用于犬外科手术创面渗血的止血),ZY5301(盆腔炎性疾病后遗症慢性盆腔痛)及KC1036。

其中,KC1036的适应症共有四项,包括晚期食管鳞癌、一线系统化疗后进展的晚期胸腺肿瘤、联合PD-1抗体一线维持治疗晚期或转移性食管鳞癌、治疗12岁及以上青少年晚期尤文肉瘤,处于临床Ⅱ、Ⅲ期阶段。

前述原料药项目即主要为KC1036等提供原料药。康辰药业称原料药项目达到预定可使用状态的日期与KC1036的研发进度密切相关,因此将该项目的预定可使用状态日期调整至2026年12月。按此推算,KC1036的首个适应症获批上市起码得再等两年,届时KC1036能否成为康辰药业的下一个大单品尚未可知。

CoinW交易所

CoinW币赢火爆活动:新用户注册完成KYC可领取1000u合约赠金和20usdt现金奖励。

更多交易所入口

一站式注册各大交易所、点击进入加密世界、永不失联,币安Binance/欧易OKX/GATE.IO芝麻开门/Bitget/抹茶MEXC/火币Huobi