文丨高瑞东 赵格格

2024年12月16日,国家统计局公布2024年11月份经济数据:

【1】11月工业增加值同比增5.4%,预期增5.2%,前值增5.3%;

【2】1-11月固定资产投资累计同比增3.3%,预期增3.4%,前值增3.4%;

【3】11月社零同比增3%,预期增5.3%,前值增4.8%。

从11月经济数据来看,“两新”、“两重”和稳楼市的政策效用明显。一是,“两新”涉及的家具、家电和汽车销售同比增速出现显著改善,设备更新成为固投增速的主要贡献力量;二是,在低基数支撑下,全国商品房销售单月同比增速由负转正,地产开发投资低位波动但跌幅收窄;三是,“两重”所支持的水利及燃气投资的增速较强。

但是当前经济依然存在薄弱环节,主要集中于:一是居民对未涉及消费补贴的可选消费品,消费倾向依然偏低;二是在基层“三保”压力和土地出让收入退坡的背景下,整体基建投资的复苏趋势再次放缓;三是当前物价水平依然偏低,企业盈利水平尚未改善。

经济持续回升向好基础仍待巩固,在顶层会议召开后,市场下一步博弈的关键点变为政策落地进程和经济内生动能改善程度。接下来重要政策观察窗口包括各部委学习中央经济工作会议精神会议、各部委2025年工作会议、2025年1月即将密集召开的地方两会等。

一、消费:低于预期,“两新”扩围有望尽快落地

2024年11月社零同比增速为+3%,低于wind一致预期的+5.3%,也低于10月的+4.8%。从环比来看,11月社零环比增速为-3.6%,低于历史同期(2017年至2019年、2023年同期平均,下同)的-0.8%,也即11月消费的景气度低于季节性应有水平;但在低基数的支撑上,从两年复合来看,11月社零的两年复合增速为+6.5%,高于6月至10月,增速已经连续五个月出现回升。

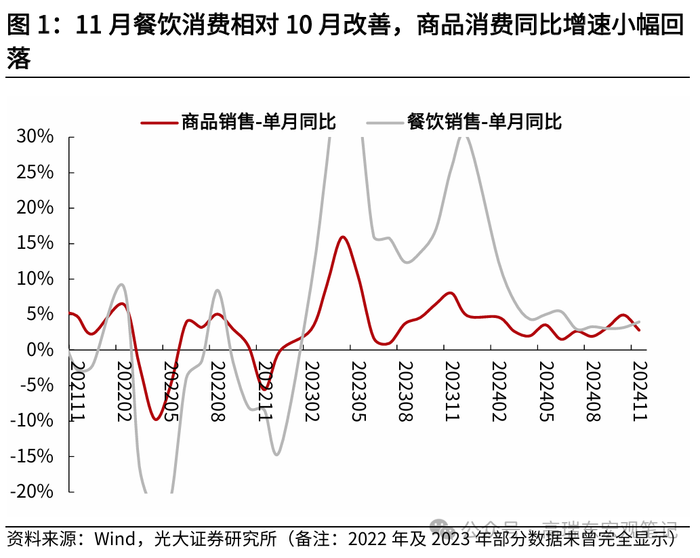

11月消费不及预期,主要受到了商品消费的拖累。商品消费单月同比增速自10月的+5.0%降低至11月的+2.8%,两年复合增速从10月的+5.7%降低至11月的+5.4%,而服务消费则表现平稳,餐饮消费单月同比增速自10月的+3.2%升至11月的+4.0%,两年复合增速自10月的+9.9%升至11月的+14.4%。服务零售额1-11月累计同比增速为+6.4%,增速高于同期社会消费品零售额2.9个百分点。

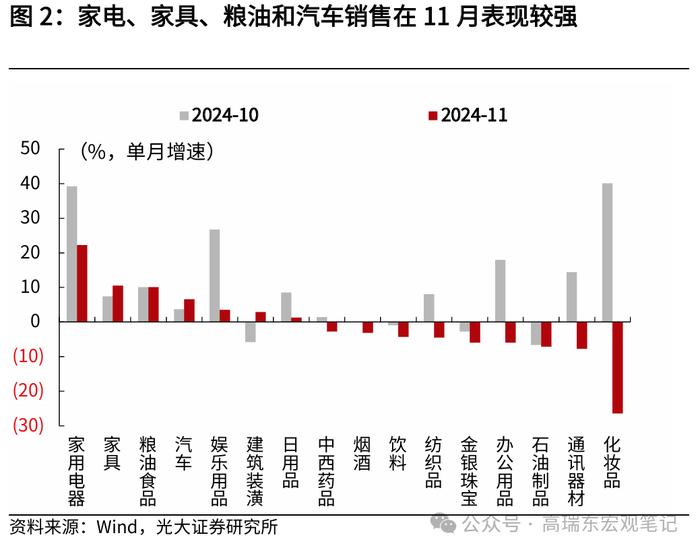

商品消费中受益于“两新”的汽车、家电和家居销售表现较强,建材受益于地产回暖而逐步复苏,而可选消费品表现较弱拖累整体社零。

一是,汽车销售维持较强态势,价格跌幅收窄。在“以旧换新”政策下燃油车市场回暖,11月汽车销售同比增速自10月的+3.7%升至+6.6%。而从价格数据来看,11月燃油小汽车价格同比跌幅收窄,环比上涨0.2%,为近9个月以来首次转涨(详情请参考我们在2024年12月9日外发的报告《稳物价政策效果初现——2024年11月价格数据点评》)。家电销售同比增速自10月的+39.2%回落至+22.2%,家具销售同比增速达到+10.5%,高于10月的+7.40%,二者均保持相对较高增速水平。

二是,可选消费品表现普遍较弱,例如娱乐用品、纺织品、通讯器材和化妆品销售11月同比增速均出现大幅回落。从短期因素来看,或受到电商10月提前启动年终大促有关,而从长期因素来看,依然是受到居民内生消费动能偏弱的拖累。

三是,居住链条中的建材销售11月同比增速为+2.9%,是近8个月来的首次正增长。当前一线城市二手房成交逐步企稳,对居住链条带来了提振效应。

从9月以来的数据可以验证出,消费补贴政策成果显著,预计明年“两新”政策将进一步扩围加码,提振消费。从实践经验来看,消费补贴政策已经成为当前撬动有效需求、扩大财政乘数的途径。12月中央经济工作会议将“大力提振消费”定位为明年经济工作的第一项重点工作,并部署“加力扩围实施‘两新’政策,创新多元化消费场景,扩大服务消费”。我们预计明年消费补贴政策将从两个维度扩围:

从范围来看,消费电子或纳入明年全国促消费的范畴。消费电子方面,今年8月以来,广东、湖北、江苏、贵州等地陆续推出针对手机、电脑等数码产品的补贴政策,预计明年实施范围有望进一步扩大至全国。

服务消费补贴力度将进一步扩大。2024年上半年,服务消费支出占比尚未回升至2019年全年水平,有待进一步提升。因此,除了鼓励大宗消费之外,扩大服务消费的必要性和紧迫性也较强,预计明年针对餐饮、旅游、娱乐等服务消费领域的补贴力度和实施范围也有望扩大。

二、制造业:产业升级及设备更新政策提振作用显著

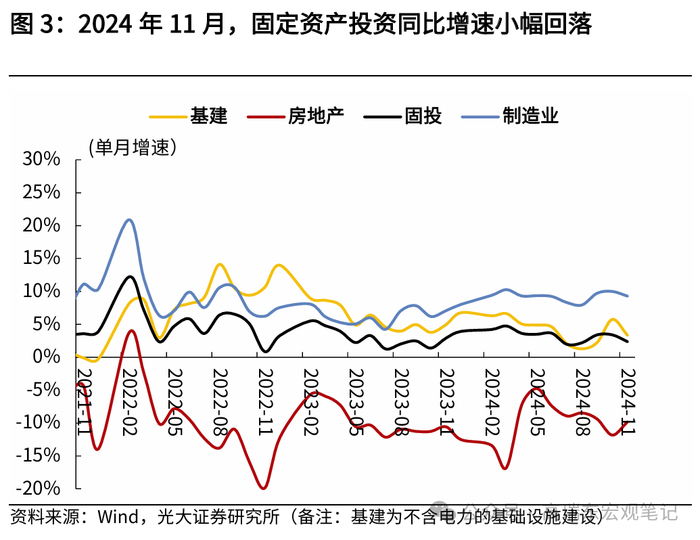

2024年1-11月固定资产投资累计同比增速为+3.3%,略低于wind一致预期的+3.4%,和1-10月累计同比增速+3.4%。从单月来看,固投同比增速为+2.4%,低于10月的+3.4%;从两年复合来看,固投增速自10月的+2.4%上行至11月的2.6%。其中,相对于上月,11月房地产投资单月同比跌幅收窄,制造业和基建投资单月同比增速小幅回落。

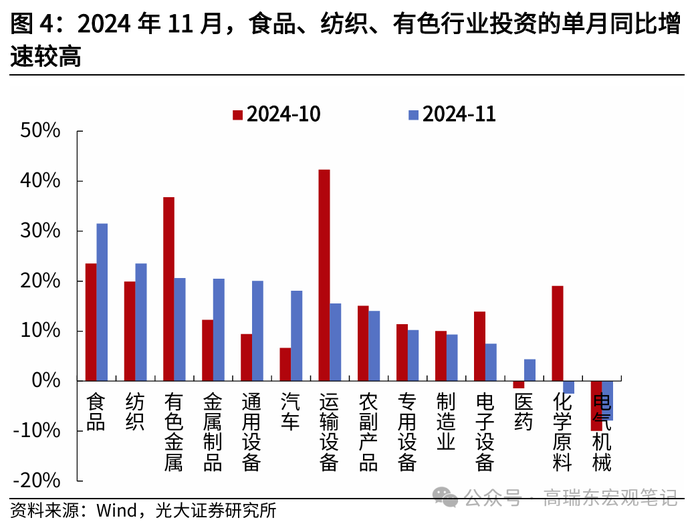

11月制造业投资增速在较高水平小幅波动。1-11月制造业投资累计同比增长9.3%,持平于上月,单月同比增速自10月的+10.0%小幅回落至11月的+9.3%,依然保持在相对较高水平。从环比来看,11月制造业投资环比增速为+3.1%,高于历史同期的-1.6%,体现出较强的景气度。

预计四季度在出口和产业升级的带动下,制造业投资将维持较高的景气度。

一是,产业升级和设备更新政策对制造业投资带动效用明显,1-11月高技术产业投资同比增长8.8%,其中高技术制造业和高技术服务业投资分别增长8.2%、10.2%。具有代表性的航空、航天器及设备制造业,电子及通信设备制造业投资分别增长35.4%、8.8%;

二是,在设备更新的拉动下,1-11月设备工器具购置投资增长15.8%,对全部投资增长贡献率达到了65.3%,成为投资扩大的重要支撑因素。

三是,11月出口额(按美元计)同比增速为+6.7%,依然具备较强的韧性。向前看,四季度出口在贸易商“抢出口”行为的支撑下预计将维持较高景气度,也会对制造业扩产意愿带来支撑。

三、基建投资:重点领域投资保持较快增长,狭义基建投资增速回落

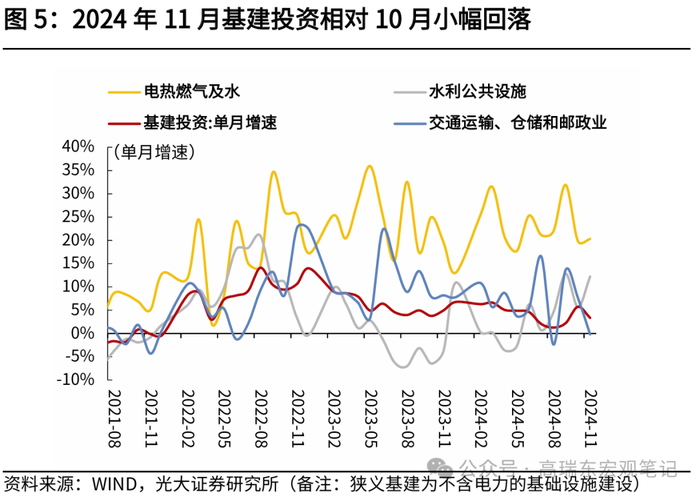

11月狭义及广义基建投资增速均相对10月出现小幅回落。今年三季度开始,专项债资金发行显著加速,在“两重”建设的持续推进下,带动基础设施投资回升,9月和10月基建投资增速出现连续回升。但是从11月数据来看,狭义基建(不含电力)投资复苏的势头有所放缓,1-11月份狭义基础设施投资同比增长4.2%,比10月回落了0.1个百分点;从单月增速来看,狭义基建投资同比增速从10月的+5.8%回落至11月的+3.3%,广义基建投资增速从10月的+10.0%下行至11月的+9.7%。

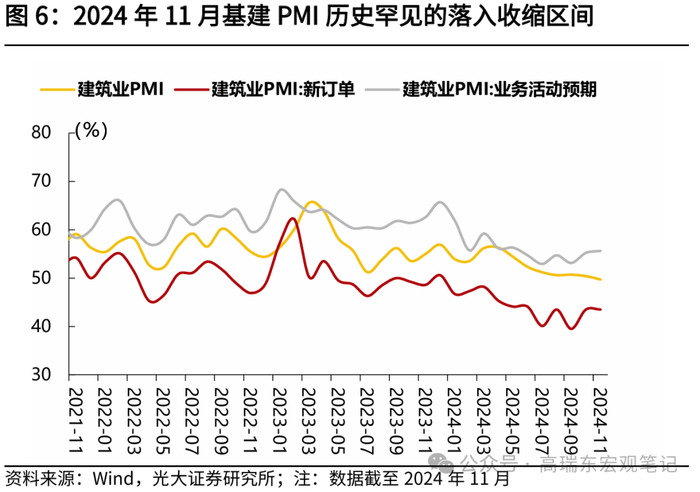

这与我们从PMI观察的线索是保持一致的。11月建筑业商务活动指数为49.7%,较上月下行0.7个百分点,连续两个月下行,历史罕见落入收缩区间。一方面,随着天气转冷,建筑业施工难度加大,进入建筑业淡季,另一方面,也反映建筑业景气程度有所走弱。我们猜测,当前基建投资势头有所放缓,除了受到严寒天气的影响外,应该与基层“三保”压力依然较大有关。

不过,受“两重”政策支持的水利管理业及电力热力生产和供应业投资则保持较高增速。1-11月,水利管理业投资增长40.9%,电力热力生产和供应业投资增长29.6%,均处于基建领域的较高增速水平。

四、房地产:销售继续改善,止跌回稳态势明显

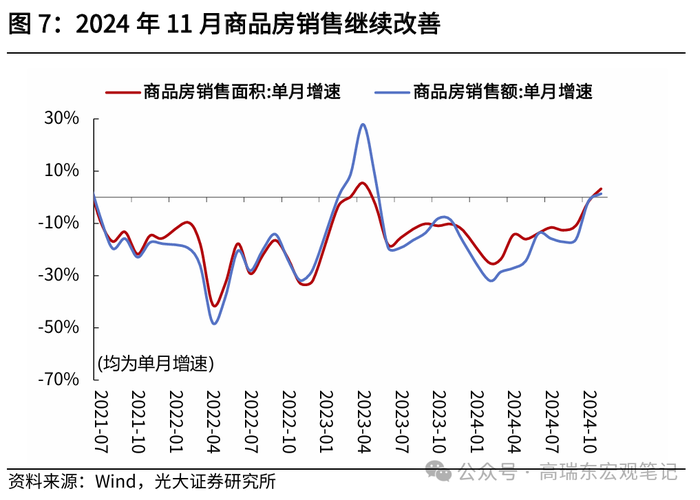

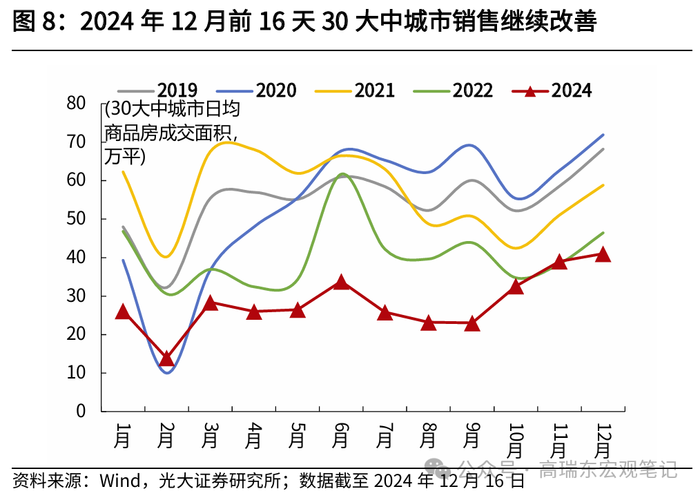

商品房销售面积单月同比增速时隔18个月转正。自本轮一揽子政策落地后,多地房地产调控政策出现调整,9月-10月全国地产销售持续改善,11月地产销售进一步改善,商品房销售面积同比增速从上月的-1.6%转正至+3.2%,这也是自2023年5月以来商品房销售面积增速的首次转正。全国商品房销售额同比增速亦从上月的-1.4%转正至+1.4%。从高频数据来看,12月前16天30大中城市的房地产单日销售面积继续出现改善,自11月全月的日均39.05万平米上行至41.03万平米。房地产开发投资跌幅也出现收窄,但依然处于低位运行状态。房地产开发投资单月同比跌幅从10月的11.8%收窄至9.8%。

综合来看,房地产行业经过了近三年的调整,已经释放出“筑底”信号,一方面政策频出有助于稳定居民预期,加速住房需求释放,核心城市商品房市场量价或将企稳;另一方面,各项融资工具“组合拳”有望形成规模效应,加速稳定开发商和银行等各方信心,加速房地产行业新发展模式的构建。

接下来,稳定房地产的政策“组合拳”有望进一步落地,专项债支持收储、控制新增土地供给等政策有望进一步稳定房地产市场。12月中央经济工作会议提出“持续用力推动房地产市场止跌回稳”,意味着明年房地产相关政策将持续发力,直到房地产市场出现明确的回稳势头。除了货币条件进一步宽松以释放住房需求潜力,地方政府合理控制新增房地产用地供应,通过地方专项债回购闲置用地、城中村改造消化存量商品房的工作将陆续展开,推动更大范围的低能级城市房地产市场企稳。

(文章仅代表作者观点。作者高瑞东,系光大证券首席经济学家,研究所所长;赵格格,中国人民大学数学学士,北京大学金融学硕士。文章首发于作者微信公号“高瑞东宏观笔记”,版权归属原作者。责编邮箱:yanguihua@jiemian.com。)

CoinW交易所

CoinW币赢火爆活动:新用户注册完成KYC可领取1000u合约赠金和20usdt现金奖励。

更多交易所入口

一站式注册各大交易所、点击进入加密世界、永不失联,币安Binance/欧易OKX/GATE.IO芝麻开门/Bitget/抹茶MEXC/火币Huobi