这个起拍价1000万元的煤矿,于10月31日挂牌,最高报价不断被刷新。截至13日下午16点许,已突破10亿元。

考虑到今年山西省煤炭探矿权动辄上百亿的成交价,最新报价还有一定的上涨空间。

山西今年的煤矿探矿权交易市场“一片火热”。

11月11日,山西焦煤(000983.SZ)举办2024年第一次临时股东大会,通过了竞买山西省吕梁市兴县区块煤炭及共伴生铝土矿探矿权,以及为市场化竞买煤炭资源向金融机构申请融资的两份议案。

两份议案针对的是今年10月山西焦煤以“半副身家”拍下的探矿权。这个起拍价1100万元的探矿权,最终成交价飙升至247.05亿元,远超山西焦煤今年上半年的营收215.7亿元,也超过了该公司截至6月底净资产的一半,需要提交股东大会审议。

为筹集探矿权出让金,此前山西焦煤董事会已同意向银行申请总额不超过247亿元融资。

同样激进买矿的还有同为山西煤企的潞安环能(601699.SH)。其于8月21日以121.26亿元竞得山西省襄垣县上马区块煤炭探矿权,并在10月公告将增加竞买煤炭资源授权额度和期限。经估算,在上限提高后,潞安环能连续12个月内通过市场化竞买煤炭资源的资金增加到了400多亿元。

潞安环能总经理史红邈在5月20日的投资者网上集体接待日上曾直言,在后续矿产申办方面,公司将坚持“能争尽争、应拿尽拿”原则,抓好相关整装资源和扩区资源市场化竞买工作。

除了山西省自然资源厅挂出的新煤矿,现有煤炭资产的转手金额也惊人。

11月1日,山西省产权交易市场官网披露,山西平安圆和煤业有限公司、山西沁邦煤业有限公司的100%股权拟进行转让,转让底价分别为80亿、20亿元,转让底价合计高达100亿元,需一次性付款。

转手的高价与煤炭采矿权的高额估价相关。如山西平安圆和煤业有限公司持有山西汾西中泰煤业有限责任公司49%的股权,后者下设吴家峁煤矿,经咨询评估煤炭采矿权价值216.98亿元。

为何要卖?

今年山西省自然资源厅首次采取网上挂牌方式出让煤炭探矿权。在漫长的空白期后集中放出煤炭资源,这引发当地煤炭企业争相竞购。

今年以来山西省自然资源厅已完成了6项煤炭矿业权竞拍,其中5项成交,1项流拍。

除上述企业外,兰花科创(600123.SH)在今年3月参与沁水煤田两宗探矿权竞拍但未成功,华阳股份(600348.SH)则顺利以68亿元拍下了山西省寿阳县于家庄区块煤炭探矿权。

制图:戴晶晶 2008年以来,山西省对煤炭矿业权配置实行严格管控,今年则首次通过网上挂牌方式进行煤炭探矿权转让。

2015年初,山西省委、省政府联合印发《关于深化煤炭管理体制改革的意见》,启动“煤炭管理革命”,并提出2020年前,山西省原则上不再新配置煤炭资源。

到2018年,山西省连续五年实现煤炭资源矿业权“零”出让,五年累计注销煤矿采矿证56个、退出产能5100万吨。

随着产能退出,山西省也一度让出“煤炭第一大省”交椅,直到2020年才反超内蒙古。

2021年,煤炭供需偏紧价格暴涨,国常会于5月首次提出加强煤炭保供,随后煤炭保价稳供工作持续推进,山西作为“煤老大”,煤炭资源配置政策发生转向。

2022年1月发布的《山西省人民政府关于有序推进煤炭资源接续配置保障煤矿稳产保供的意见》(下称《意见》)提出,“十四五”期间,按照“审慎推进、逐步实施,有条件适时接续配置”的总体思路,依法依规有序推进煤炭资源接续配置。

该文件同时表示,有序出让煤炭矿业权,既有利于缓解市场供需矛盾、稳定煤炭价格,也有利于保障省财政收入稳定高效增长。

到今年,《2024年山西省煤炭稳产稳供工作方案》 进一步要求,加快接续煤矿项目核准和加快煤炭资源配置。保障新增产能煤矿资源,加快推进探转采项目、资源枯竭矿井相邻煤炭资源接替项目、基金项目和空白资源项目出让。

当前,山西经济增长尚未与煤炭消费脱钩。 2021年煤价飞涨,山西GDP增速达到9.1%,列全国第三位,比2020年大幅提升5.5个百分点。

今年一季度,煤价持续下行,叠加山西开展“三超”(超能力生产,超强度作业,超定员生产)治理,煤炭产量大幅下滑,拖累煤炭工业增加值下降2.8%。

山西省统计局数据显示,一季度山西全省原煤产量为2.71亿吨,同比下降了18.9%;焦炭产量2065万吨,同比下降12.2%。

一季度,山西GDP为5399.56亿元,与2023年同期的5824.33亿元相比,绝对值下降;按不变价格计算,比上年同期增长1.2%,在31个省份中垫底,远低于5.3%的全国平均水平。

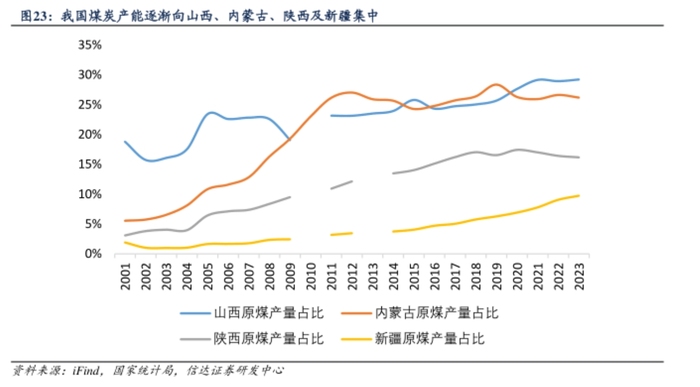

图片来源:信达证券 “今年以来,我省公开竞争出让5宗煤炭探矿权和1宗铝土矿采矿权,预计新增煤炭产能2400万吨,同时实现财政收益约684.83亿元。”

10月31日,山西省自然资源厅副厅长、新闻发言人武耀文在新闻发布会上介绍,山西省自然资源厅通过矿产资源市场化配置,形成了公平竞争新机制,促进了矿业发展可持续,支持了矿产开发集约化,助推了财政收入稳底盘。

从产能接续的角度来看,今年年初,山西省自然资源厅在今年年初发布《山西省煤炭探矿权网上挂牌事项常见问题及解答》提及,近十年内,山西省将有约221座煤矿资源枯竭,影响年产能2亿多吨。

根据《山西省矿产资源总体规划(2021─2025年)》要求,到2025年,山西煤炭产能需稳定在15.6亿吨/年以内、煤炭产量保持在14亿吨/年,煤矿数量900座左右。

截至2023年底,山西省共有煤矿890座,产能13.82亿吨/年,较规划仍需增加新的煤炭资源。

从山西省自然资源厅5项成交的煤炭矿业权竞拍来看,除了山西教场坪能源产业集团为民企以外,其余均为山西国资企业。

一位不愿具名的煤炭行业分析师也表示,从风险等角度考虑,民企目前卖矿的多,买矿的较少。

山西省产权交易市场最新挂出的山西平安圆和煤业有限公司、山西沁邦煤业有限公司,均来自民营企业山西沁新能源集团股份有限公司(下称沁新集团)。沁新集团正在冲刺上市,于10月22日召开了上市工作推进会。

据《山西经济日报》报道,沁新集团出售旗下煤炭资产是为完善公司治理结构,提高资金利用效率,全面实施战略重组,加速推进上市进程,全方位推动企业高质量发展,更好地服务地方经济建设。

为何要买?

随着中国推进低碳发展战略,煤炭占一次能源消费比重正在下降,长期看煤价将承压。相比前几年,今年已不是一个煤炭大年,动力煤和炼焦煤价格中枢持续下移,煤企利润集体缩水。

中国太原煤炭交易中心数据显示,2024年1-9月,山西省5500大卡动力煤市场均价709元/吨,同比跌幅10.5%;山西省产地炼焦煤价格呈现前高后低、波动下行走势,各品种价格跌幅均相对较大。

今年前三季度,山西焦煤、潞安环能、兰花科创(600123.SH)和华阳股份(600348.SH)的净利润分别同比下降49.52%、61.51%、59.95%和57.42%。

另外,企业拍下探矿权,还需进一步开展勘察工作和办理探转采手续,资源实际储量存在一定不确定性。

“未来公司对该宗煤炭资源办理探转采手续、矿井规划、投资建设复杂程度高、投建周期较长,投资效益存在不确定风险。”潞安环能就曾在竞得山西省襄垣县上马区块煤炭探矿权后的公告中提及。

在当下这个时机斥巨资买矿,各大上市公司给出的理由都与增加煤炭资源储备相关。

如山西焦煤表示,兴县井田的开发有助于提高产品的市场占有率,提升公司自身竞争优势,符合公司战略发展要求,可充分保障公司后备资源储量。

卓创资讯分析师张敏向界面新闻解释,企业大部分买矿都是基于公司产业链整体发展的角度考虑,不是单纯开发买矿。

山西焦煤的主业是炼焦煤。该公司曾在今年年初表示,将继续关注焦煤集团内外部优质炼焦煤资源,通过市场化方式获取煤炭资源储备,提升可持续发展能力。

早在2020年,山西焦煤就曾斥资67亿元收购山西汾西矿业集团水峪煤业有限责任公司100%股权和霍州煤电集团河津腾晖煤业有限责任公司51%股权。2022年,山西焦煤作价约70亿元,收购华晋焦煤有限责任公司51%股权和山西华晋明珠煤业有限责任公司49%股权。

山西焦煤认为,一系列资本运作提升了上市公司在炼焦煤的产业集中度、市场话语权、行业影响力和核心竞争力。

本次山西焦煤拍下的山西省吕梁市兴县区块煤炭及共伴生铝土矿,资料显示拥有煤炭储量约9.53亿吨,铝土矿资源储量5561.23万吨,镓矿资源储量3431.28吨,煤种主要为1/3焦煤、气煤,规划产能800万吨/年。

一位接近政策层的专家对界面新闻表示,未来炼焦企业仍有可能盈利,其它矿种也有盈利空间。

“如果以后全国(秦皇岛港口)动力煤价保持在550元/吨 ,山西矿价250元/吨,也仍有利润。”该专家称。

“考虑到煤炭在全行业里面还是利润前三,煤矿现在有一定溢价也正常。”上述煤炭行业分析师对界面新闻提到,前几年煤价高企,煤炭企业维持了不错的利润水平和资产质量,同样有助于煤企买矿。另外,山西国资委可能对当地煤企有一定布局安排。

2021-2022年,煤价飙涨为煤企带来了巨额利润。2022年,全国规模以上煤炭企业营业收入4.02万亿元,同比增长19.5%;利润总额1.02万亿元,同比增长44.3%,为历史上首次突破万亿元。

国家统计局数据显示,今年1-9月,煤炭开采和洗选业利润总额4595.1亿元,同比下降21.9%,但利润总量仍仅次于电力、热力生产和供应业。

11月12日,在中共山西省委宣传部、山西省人民政府新闻办公室组织召开的新闻发布会上,山西省国资运营公司副总经理闫卫伟提出,将有序推动省属企业内部专业化整合,做好矿产资源接续配置和勘探开发,提升省属企业战略性矿产保障能力。

10月25日,国盛证券发布研报指出,今年以来山西省煤炭探矿权单位竞拍成交均价17.2元/吨。

该机构认为,结合截至2023年底主要煤炭上市公司资源储量和最新市值比值来看,即使不考虑后续探转采手续费用以及单吨煤炭产能建设成本,多数煤炭企业单位储量价值远低于目前一级市场竞拍价格,煤炭行业一二级市场倒挂严重,煤炭资源稀缺性凸显,价值重估远未结束。

温馨提示:这篇文章已超过445天没有更新,请注意相关的内容是否还可用!

CoinW交易所

CoinW币赢火爆活动:新用户注册完成KYC可领取1000u合约赠金和20usdt现金奖励。

更多交易所入口

一站式注册各大交易所、点击进入加密世界、永不失联,币安Binance/欧易OKX/GATE.IO芝麻开门/Bitget/抹茶MEXC/火币Huobi