文丨张涛(中国建设银行金融市场部,文章仅代表作者观点)

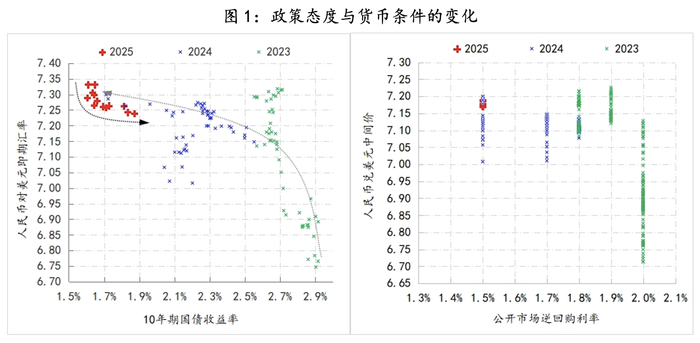

今年以来,在稳定的政策态度推动下(政策利率和人民币汇率中间价十分稳定),货币条件呈现出收紧态势。10年期国债收益率由年初的1.6%下方开始回升,最高曾至1.9%,提高了30BPs;同期人民币对美元的即期汇率由年初7.33上方开始升值,最强曾至7.22下方,升值了1.6%,即货币条件在持续两年放松之后,转入收紧状态。

当前货币政策取向是十分明确的——支持性立场下的适度宽松,那该如何理解今年以来货币条件的收紧呢?

首先,货币条件的约束因素改变了。理论上,货币条件放松应带来融资需求的增加,然而当前的实际情况则是,实体部门正处在资产负债表的剧烈调整期,融资需求对于货币条件的敏感性大幅下降。例如,央行在2024年将政策利率下调了30BPs,金融机构的一般贷款利率下降了53BPs至3.82%,但当年企业贷款仅增加了18万亿元,居民中长期贷款也就增加了2.7万亿,分别较2023年的增量萎缩了2万亿与2.5万亿。为了对冲实体融资需求放缓,政府的融资需求持续抬升,截至今年2月末,政府部门的融资规模已升至12.8万亿/年,较去年同期提高了3.5万亿,而今年前两个月的9.3万亿的社融中,四分之一源自政府融资,而政府部门天然对货币条件不敏感。融资需求的结构性变化,改变了货币条件的约束因素,继续放松货币条件,反而可能带来金融资源配置效率降低的不利影响。

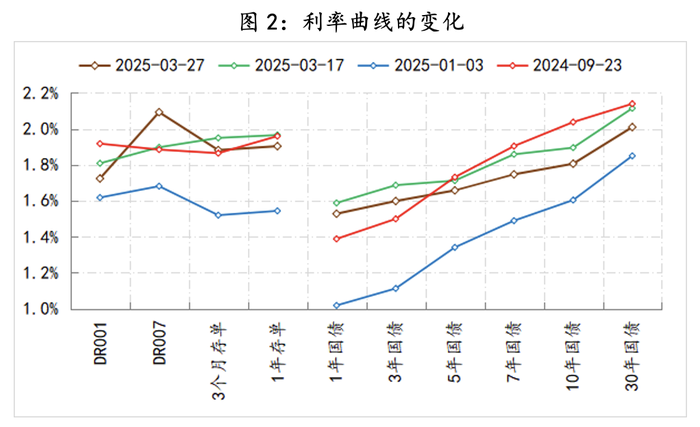

其次,货币条件的传导环境改变了。融资结构性变化叠加监管环境的收紧(打击高息揽储和规范同业业务),去年以来银行体系资产负债呈现出明显的收缩,截至今年2月末,商业银行的扩表速度已由去年初的37万亿/年降至27万亿/年(1月末曾一度降至24.5万亿/年),收缩幅度超过10万亿;伴随扩表速度放缓,银行体系的盈利能力更是大幅下降,截至2024年末,商业银行平均净息差降至1.52%,较2023年末下降了0.17%;大型商业银行平均净息差下降了0.18%至1.44%,收缩幅度为近年来最大。在以间接融资为主的金融体系内,一旦银行体系出现趋势性收缩,再继续放松货币条件,不仅意味着环境已经开始向不利于政策传导的方向变化,而且还会进一步降低金融体系抗风险能力。

基于上述两个改变,从政策面出发,大致能理解“支持性货币立场下货币条件的收紧”的原因。

一是,按照“支持实体经济”的金融资源配置原则,在实体经济货币条件敏感性根本性扭转之前,继续放松货币条件,可能令“软预算约束”主体降低资金使用效率刚性要求,而通过一定程度货币条件的收紧,强化对资金使用效率的刚性要求。

二是,间接融资体系下,“支持实体经济”的前提条件之一是“保持银行体系自身健康性”,而在财政贴息的支持下,银行体系能够将货币条件的收紧转化为自身盈利能力的恢复(净息差企稳),只有在稳定净息差的保证下,银行体系才有能力持续增强支持实体经济(扩表速度回暖)。

三是,鉴于外部环境需要汇率的稳定,货币条件的收紧就只能更加倚重利率环境的改变,叠加防止资金空转的宏观审慎要求,就需要包括货币、债券市场利率曲线的陡峭化,陡峭化曲线有助于稳定银行体系净息差,因此,今年以来,央行不仅强化了政策利率引导,更加强利率政策执行和监督,换言之,近期利率曲线的变化具有明显的政策诉求背景。

四是,今年宏观调控的首要任务已经转为“大力提振消费、提高投资效益,全方位扩大国内需求”,从提振消费客观上要求货币购买力的稳定,而投资效益提高的要件之一就是资金要有财务约束,因此,货币条件的收紧与宏观调控并非完全对立,另外,货币条件的松紧度直接关系到政策潜在空间的大小,留有余地的政策空间是宏观调控的必须。

从上述四点来看,最起码从政策层面上能够理解,为何在支持性货币立场下货币条件出现收紧。

(文章仅代表作者观点。)

CoinW交易所

CoinW币赢火爆活动:新用户注册完成KYC可领取1000u合约赠金和20usdt现金奖励。

更多交易所入口

一站式注册各大交易所、点击进入加密世界、永不失联,币安Binance/欧易OKX/GATE.IO芝麻开门/Bitget/抹茶MEXC/火币Huobi